ファクタリングがばれる4つのパターン

コロナウイルスの影響で、業績が悪化し、銀行へ融資を申し込んだが断られてしまった。

知り合いの経営者からファクタリングという資金調達方法があることを聞いたが、ファクタリングを利用した場合、取引先や銀行にばれるのではないか心配である。

そこで、本日はファクタリングを利用した際に取引先や銀行にばれるパターンについてご説明していく。

弊社が、クライアント様に実際にご説明していることをお伝えしていく。

1.取引先にファクタリングがばれるパターン

まず、私はファクタリングは出来る限り利用しない方がいいと考えている。

詳細は後述するが、手数料が高いからである。

それでは、まずファクタリングの種類について説明していく。

ファクタリングには2社間ファクタリングと3社間ファクタリングがある。

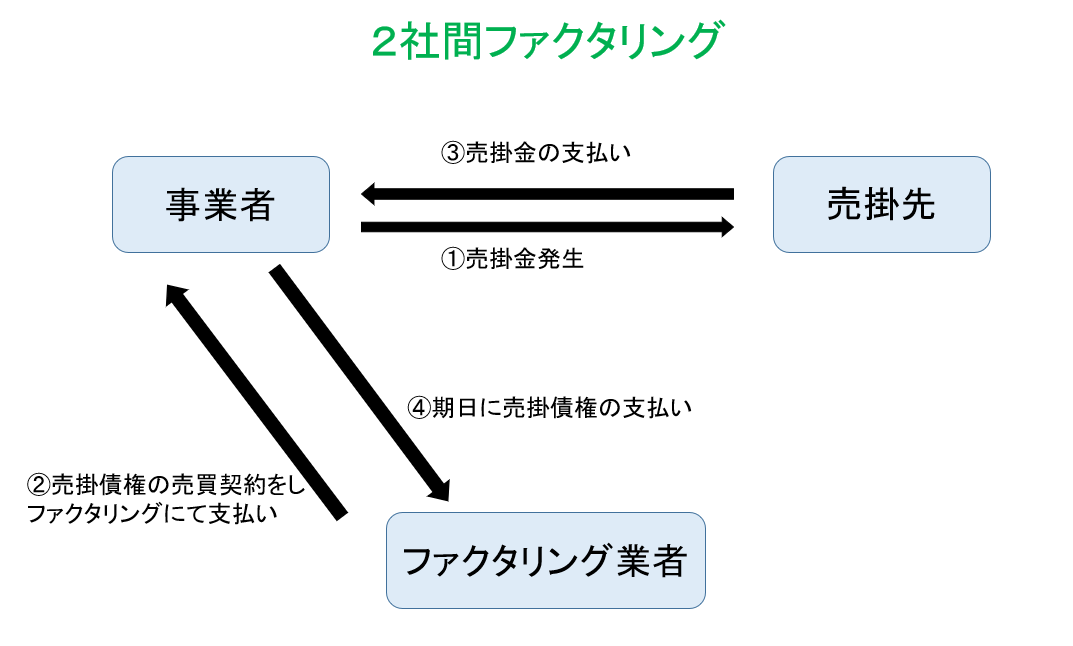

2社間ファクタリングは、下図のように事業者とファクタリング会社の2社間でファクタリングを行う。

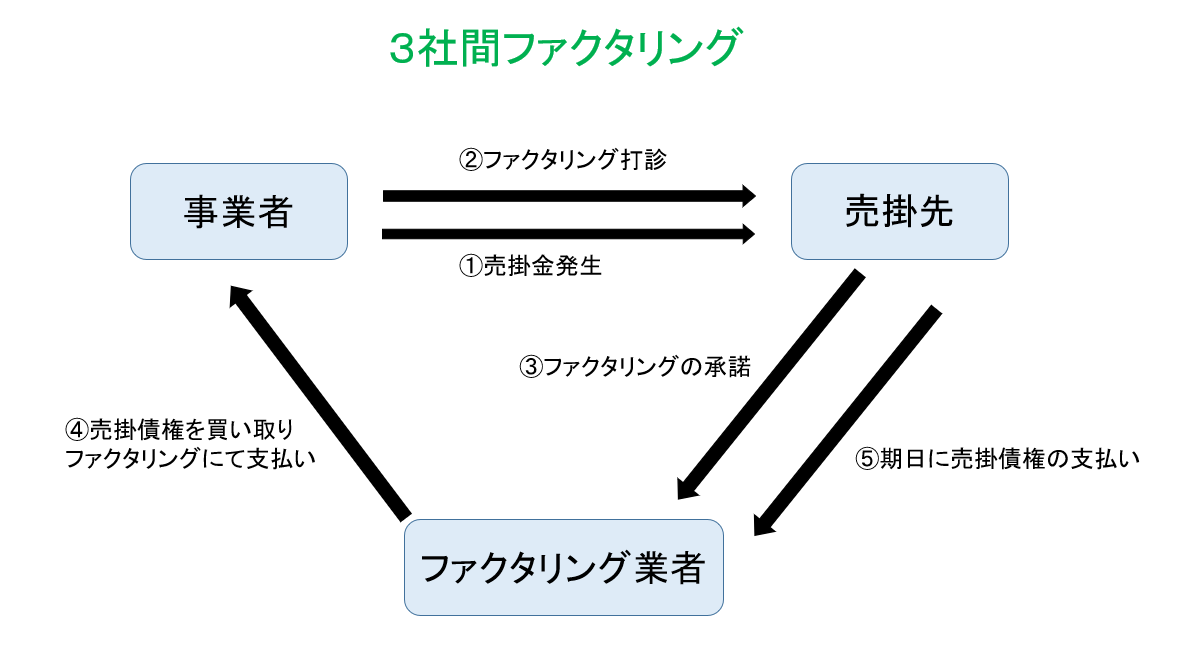

3社間ファクタリングは、下図のように事業者、ファクタリング会社、売掛先(取引先)の3社間でファクタリングを行う。

2社間ファクタリングと3社間ファクタリングで最も違う点は売掛先(取引先)を含めてファクタリングをするかどうかである。

2社間ファクタリングと3社間ファクタリングの違いについてはこちらの記事「ファクタリングの2社間と3社間の2つの違い」でも説明しているので参考にしてほしい。

このようにファクタリングには2社間ファクタリングと3社間ファクタリングの2種類ある。

1-1.3社間ファクタリングの場合

売掛先(取引先)にファクタリングを利用するのがばれるのは3社間ファクタリングの場合である。

3社間ファクタリングでは、売掛先(取引先)にファクタリングの承諾を得なければできないからである。

売掛先(取引先)にファクタリングを利用していることがばれることで、資金繰りが悪化していることを疑われる可能性がある。

ただ、3社間ファクタリングのメリットは手数料が2社間ファクタリングに比べて安いことである。

一般的に3社間ファクタリングでは、1回につき1%~10%程度(年換算12%~120%)の手数料がかかるのに対し、2社間ファクタリングでは1回につき10%~20%程度(年換算で120%~240%)の手数料がかかる。

3社間ファクタリングの場合は売掛先(取引先)の承諾がいるため、ファクタリングを利用することが、ばれるのである。

1-2.債権譲渡登記の概要記録事項証明書をみられた場合

売掛先(取引先)にファクタリングがばれる場合として、債権譲渡登記の概要記録事項証明書をみられる場合である。

債権譲渡登記とは、ファクタリング会社が売掛金の所有権がファクタリング会社にあることを第3者に対して証明できるように売掛金の譲渡の登記を行う。

債権譲渡登記は2社間ファクタリングの際に行う。

2社間ファクタリングの際に債権譲渡登記をする理由は、ファクタリングを利用した事業者が倒産や使い込みをしてしまった場合に、第三者に対して対抗できるようにするために登記を行う。

取引先に債権譲渡登記の概要記録事項証明書を法務局にてみられた場合はにファクタリングを利用していることが、ばれることになる。

ただし、ファクタリング会社によっては債権譲渡登記を行わない会社もあるので(登記しない代わり手数料の上乗せなどの可能性あり)、その場合は債権譲渡登記の概要記録事項証明書をみられたとしても売掛先(取引先)にはわからない。

1-3.ファクタリング会社から売掛先に内容証明を送られた場合

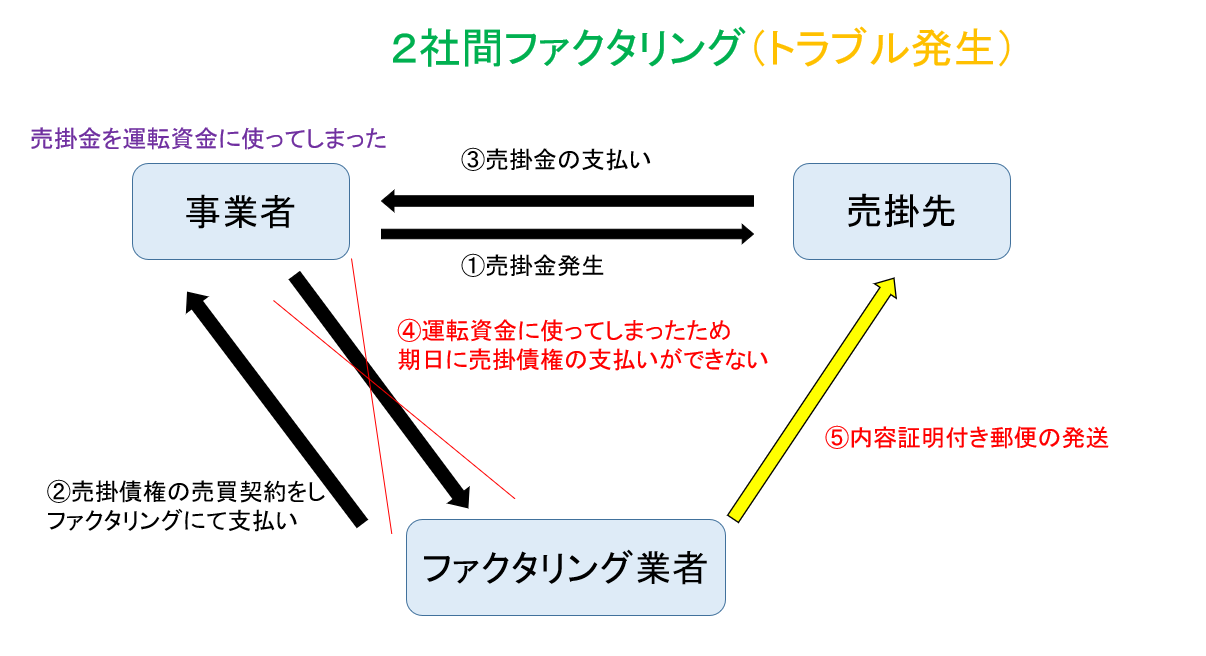

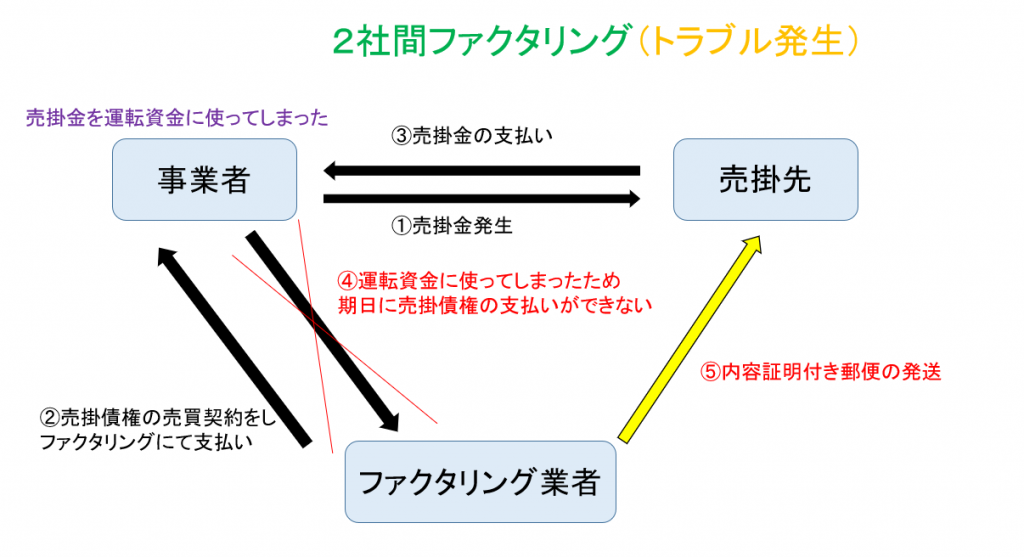

売掛先(取引先)にファクタリングを利用していることがばれる場合として、ファクタリング会社から売掛先に対して、内容証明の郵便を送られる場合である。

これは、2社間ファクタリングの際に起こる可能性がある。

2社間ファクタリングを利用した事業者とファクタリング会社でトラブルが起こった場合に、ファクタリング会社が売掛金の所有権を主張するために売掛先(取引先)に対して内容証明の郵便を送るのである。

トラブルの内容で多いのが、ファクタリングを利用した事業者が売掛先(取引先)から入金があったにも関わらず、その売掛金をファクタリング会社へ支払わず、自社の運転資金に使ってしまうことがある。

2社間ファクタリングでは、売掛先(取引先)からの売掛金の入金が一旦、ファクタリングを利用した事業者に入るため、このようなことが起こる可能性がある。

また、ファクタリングをした後の売掛金の使い込みは横領になるため、当然ファクタリング会社は怒る。

怒ったファクタリング会社は売掛先(取引先)に内容証明付き郵便で権利を主張するのである。

その結果、ファクタリングを利用したことが、売掛先(取引先)にばれることになる。

ちなみに2社間ファクタリングでの横領は、損害賠償や刑事告訴もされる可能性があるので、絶対にしてはいけない。

売掛先(取引先)に対して、内容証明付きの郵便を送られてしまうとファクタリングをしていることがばれるため、ファクタリング会社とトラブルにならないようにする必要がある。

2.銀行にファクタリングがばれるパターン

次に銀行にファクタリングを利用していることが、ばれるパターンをご説明していく。

2-1.決算書を提出した場合

ファクタリングを利用している場合、銀行に決算書を提出した時点でばれる可能性がある。

では、決算書のどこをみて、ばれるのかというと、貸借対照表(B/S)と損益計算書(P/L)である。

ファクタリングを継続的に利用した場合、売掛金をファクタリング会社に譲渡するため、貸借対照表(B/S)の売掛金が減ることになる。

決算書の売掛金が大きく減っている場合、銀行はその理由を聞いてくるので、隠していてもばれることになる。

また、ファクタリングを継続的に利用した場合、手数料が多額にかかる。

多額にかかった手数料は損益計算書(P/L)の営業外費用に載る。

勘定科目は売上債権売却損という項目となる。

ファクタリングの手数料は銀行の利息と比べて大幅に高いため、ファクタリングを利用した場合は、売上債権売却損の経費が多額に計上されることになり、決算書をみればすぐにばれることになる。

ただ、ファクタリングを銀行に隠す意味はあまりない。

それは、ファクタリングを利用する前にすでに銀行に融資を申し込んでいるはずだからである。

そして銀行融資を断られたので、ファクタリングを利用せざるを得ないケースがほとんどのため、ファクタリングをしていることがばれても、融資がうけられないことに変わりはない。

もし銀行に融資をまだ申し込んでいないならば、ファクタリングより先に銀行に申し込みをしてほしい。

2-2.債権譲渡登記の概要記録事項証明書をみられた場合

1-2.でもご説明させていただいたが、銀行も債権譲渡登記の概要記録事項証明書をみることが出来るため、みられた場合はファクタリングをしていることがばれる。

ただ、銀行に債権譲渡登記の概要記録事項証明書をみられても、すでに融資を断られているならば、ばれたとしても融資をうけることはできないので気にする必要はない。

まとめ

ファクタリングは手数料が高いため、できる限り利用しない事をお勧めする。

取引先にファクタリングがばれる場合としては

- 3社間ファクタリングの場合

- 債権譲渡登記の概要記録事項証明書をみられた場合

- ファクタリング会社から売掛先に内容証明を送られた場合

がある。

取引先にファクタリングを利用していることが絶対にばれたくない場合は、手数料は高くなるが2社間ファクタリングの債権譲渡登記をしないファクタリング会社でファクタリングを利用する必要がある。

そして、2社間ファクタリングの場合は売掛金はきちんとファクタリング会社に支払う必要がある。

銀行にファクタリングがばれる場合としては

- 決算書を提出した場合

- 債権譲渡登記の概要記録事項証明書をみられた場合

である。

銀行にファクタリングを利用していることがばれたとしても、すでに融資を断られているならば、ばれたとしても融資をうけることができないのでそれほど心配する必要はない。

田烏武

最新記事 by 田烏武 (全て見る)

- 銀行員が御社に来なくなる3つの理由 - 2021年6月10日

- 無利子融資の期限はいつまでなのか? - 2021年6月7日

- 経営者が知っておくべき銀行の貸し渋りについて - 2021年6月1日