経営者のためのリスケをした時の6つのリスク

銀行の返済額が減らせるリスケというものがあるのは知っているが、リスケをすると2度と借入ができなくなるリスクがあると知り合いの経営者に聞いたことがあるため、リスケに踏み切れていない。

ただ、このままだと毎月の返済額も多く、資金繰りがショートしてしまう。

そこで本日はリスケをした時のリスクについてご説明していく。

元銀行員としての経験と、弊社が実際にクライアント様にお伝えしている内容をご説明していく。

1.リスケをした時のリスクについて

では、ここからはリスケをした場合のリスクについてご説明していく。

1-1.リスケ期間中の追加融資が難しくなる

リスケをした場合のリスクとしては、リスケをしている期間は融資が難しくなるということである。

これは、銀行はリスケをした中小企業に対して、返済ができないのに追加で融資をしても損失がさらに増えると考えるためである。

このため、リスケ期間中は融資をうけることが難しくなる。

ただし、リスケ期間中は100%融資をうけられないかというとそうでもない。

リスケをしていても、融資がうけられるケースとしては発注などが決まっていて、返済がほぼ間違いなくできる運転資金としての場合に融資をうけられる可能性がある。

あとは、旅館業などの随時、設備投資をしていかないと売上が減少してしまう可能性がある業種については設備投資として融資をうけられることがある。

リスケ期間中の融資についてはこちらの記事「リスケ中に融資をうけるために必要な3つのこと」でもご説明しているので参考にしてほしい。

リスケ期間中については、基本的には融資をうけることが難しいが、100%融資をうけられないわけではない。

あくまでメインバンクの意向によって、リスケ期間中でも融資がうけられるかは決まってくる。

1-2.保証協会付きの借入をリスケする場合は追加で保証料がかかる

保証協会付きの借入をリスケすると追加で保証料をとられる。

これは、当初の契約どおりに返済ができないためである。

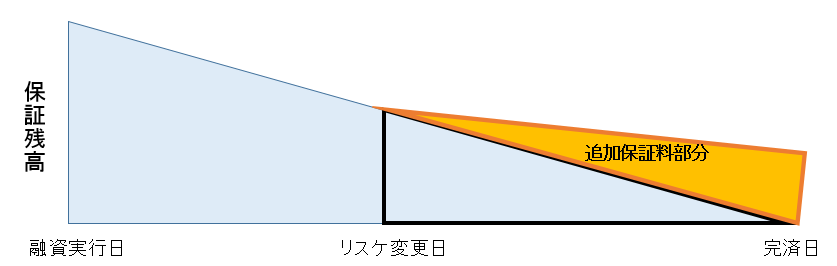

保証料の追加分としては下図のようになる。

リスケをすると、借入金額(保証残高)の残高が当初の契約通りに進んでいかない。

そのため、借入金額(保証残高)の返済が進まない分だけ追加で保証料がかかるのである。

保証料については、借入金額(保証残高)が多ければ保証料も多くなる。

1-3.金利を引き上げられることがある

リスケをするリスクとして、銀行から金利を引き上げられることがある。

これは、リスケをすることによって銀行の評価が下がってしまうからである。

銀行は貸倒れのリスクに応じて金利を設定しているため、リスケをすると貸倒れのリスクが高くなるとみられ、金利の引き上げを迫られることがある。

ただし、実現可能性の高い経営改善計画書を作成している場合は、金利を引き上げられないこともある。

金利を引き上げられると支払利息が増加してしまい、リスケをしても経費の負担が増え資金繰り改善の効果が限定されてしまうことがあるため、実現可能性の高い経営改善計画書を作成して現状維持の金利で交渉するべきである。

1-4.担保を要求されることがある

リスケをすると、経営者や身内の土地や建物などの追加担保を求められることがある。

これもリスケをすると銀行は債権保全のために、保全がされていない部分を補てんするため、追加で担保を入れさせようとすることがある。

ただ、リスケをする際はすでに今までの借入の際に目一杯、担保を設定している場合が多いので「担保はないです」と言えば、追加担保がなくてもリスケができることが多い。

万が一、追加担保を入れられる資産があったとしても追加で担保を入れてはいけない。

担保になる資産がもしあるならば、その資産を担保にして追加で借入の交渉を先に行ってみてほしい。

1-5.銀行の格付けが下がる

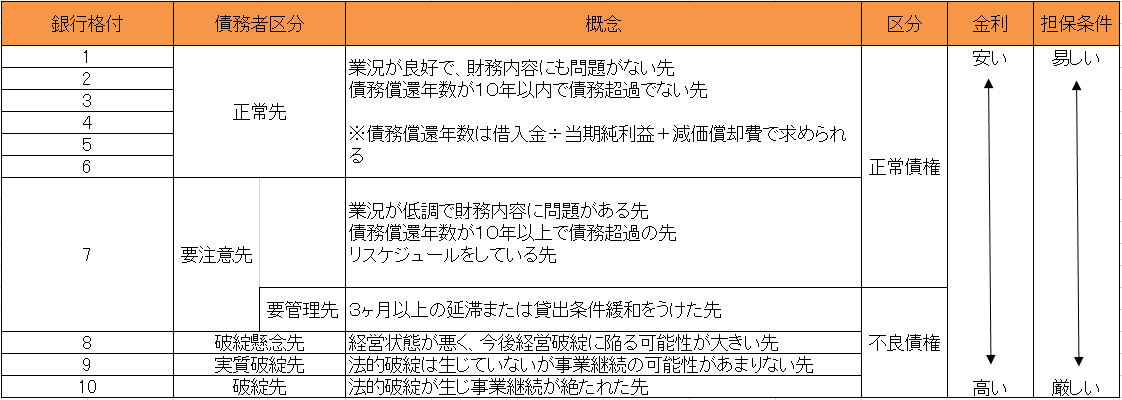

リスケをすると銀行の格付けが下がってしまう。

銀行は融資先に対して中小企業の業績に応じて、格付けというランク付けを行っている。

リスケを行うと、一般的に要注意先となってしまうため、銀行の格付けが下がる場合が多い。

実現可能性の高い経営改善計画書を作成していないと要注意先でも要管理先以下に、分類され不良債権とされてしまう場合もある。

不良債権に分類されると、金利を上げられたリ、担保も要求されることが多くなる。

1-6.経営改善計画書などの書類を作成しなければならない

リスケをするには経営改善計画書、資金繰り表を作成しなければならない。

経営改善計画書はただ作ればいい訳でなく、実現可能性の高いものを作成しなければならない。

さらに、リスケをした後は経営改善計画書の進捗を試算表などで随時、銀行に報告しなければならない。

経営改善計画書の目標の80%以上達成できていない場合は、不良債権に分類されてしまうことがあるため、絵に描いた餅ではない経営改善計画書を作成しなければならない。

これらが、リスケをする上でのリスクとなるものである。

2.リスケについて経営者が誤解していること

では、ここでは経営者がリスケに対してよく誤解していることをご説明していく。

2-1.リスケをすると永久に融資がうけられなくなる

経営者の方でよく誤解されているのは、リスケをすると永久に融資がうけられなくなると思われていることである。

1-1.リスケ期間中の追加融資が難しくなるでご説明した通り、リスケ期間中は基本的には追加で融資をうけるのは難しい。

ただ、リスケを解消した場合は追加で融資をうけられる。

そのため、リスケをすると永久に融資がうけられない訳ではないため、ご安心いただきたい。

2-2.リスケをすると他の銀行からも今後融資がうけられなくなる

リスケをすると他の銀行からも今後、融資がうけられなくなるかというと、これも誤解である。

融資取引がない銀行で保証協会付きで新規で借入をする場合、リスケをすでにしていれば保証協会から「リスケ中のため保証できません」ということになるため、他の銀行にリスケしていることがわかる。

ただし、こちらもリスケを解消できれば、他の銀行からも融資をうけることができるため、ご安心いただきたい。

2-3.リスケをすると取引先の会社に知られる

リスケをすると取引先に知られてしまうのではないかと心配される経営者の方が多いが、リスケをしたとしても銀行から情報が漏れることはない。

銀行は情報管理を徹底しているため、もし銀行の担当者がリスケの情報を漏らしていたなら大問題になるからである。

そのため、リスケしている情報が取引先に知られるとしたら、それは社内からである。

役員も含めて社内の情報管理を徹底しておけば、基本的にリスケをしたことが取引先に知られることはない。

3.リスケをせずに資金繰りがショートしてしまうことが一番のリスクである

ここまで、リスケをした時のリスクや経営者のリスケに関する誤解をご説明させていただいたが、それでもリスケを悩んでおられるならば、自社に一番大事なことを考えていただきたい。

リスケをした時のリスクは上記でご説明させていただいたが、一番のリスクはリスケをせずに資金繰りがショートしてしまうことである。

資金繰りがショートすれば当然、会社は倒産してしまう。

そのため、まずは資金繰りがショートしないことを最優先に考えていただきたい。

もし、リスケをすぐにされるならばこちらの記事「元銀行員が教える!1ヶ月で資金繰りを改善できるリスケという方法」で詳細にご説明しているので是非熟読してほしい。

まとめ

リスケをした時のリスクとしては

- リスケ期間中の追加融資が難しくなる

- 保証協会付き借入をリスケする場合は追加保証料がかかる

- 銀行から金利を引き上げられることがある

- 銀行から担保を要求されることがある

- 銀行の格付けが下がる

- 経営改善計画書、資金繰り表などの書類を作成しなければならない

である。

リスケをする場合は、経営改善計画書、資金繰り表などの書類作成や銀行と交渉をする必要がある。

ただし、一番のリスクはリスケをせずに資金ショートをしてしまうことである。

そのため、まずは資金繰りがショートしないことを最優先で考えていただきたい。

田烏武

最新記事 by 田烏武 (全て見る)

- 銀行員が御社に来なくなる3つの理由 - 2021年6月10日

- 無利子融資の期限はいつまでなのか? - 2021年6月7日

- 経営者が知っておくべき銀行の貸し渋りについて - 2021年6月1日