銀行にリスケを認めてもらえる実抜計画(じつばつ計画)の5つのポイント

コロナウイルスの影響で売上が激減して、資金繰りが厳しくなっている。

そこで銀行にリスケをお願いしにいったら、実抜計画(じつばつ計画)というものが必要と言われた。

ただ、実抜計画など作ったことがないため、1人ではとうてい作れそうもない。

そこで、本日は銀行からリスケを認めてもらえる実抜計画の作り方をご説明していく。

私の銀行員時代の経験を基に解説していく。

弊社が、実際にクライアント様にお伝えしている内容をご紹介していく。

1.実抜計画とは?読み方は?

まず、実抜計画の読み方としては「じつばつけいかく」と読む。

実抜計画(じつばつけいかく)とは、実現可能性の高い、抜本的な、経営改善計画書の略である。

順番にその意味を解説していく。

まず、実現可能性の高いとは

- 計画の実現に必要な関係者の同意が得られていること

- 計画における支援の額が確定しており、計画を超える追加での支援が必要ないと見込まれること

- 計画における、売上、経費、利益の予測などが厳しめに作られていること

となる。

簡単に言えば、立てた計画について、ほぼ計画通りに進捗していく可能性が高いものが、実現可能性が高いということになる。

抜本的なとは

- 概ね3年後に債務者区分が正常先になることとなる

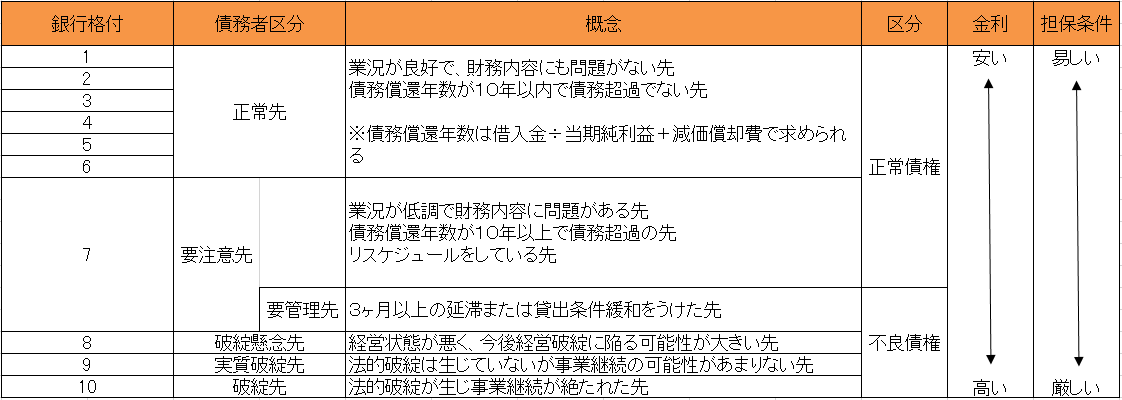

正常先というのは、銀行が中小企業の業績によって債務者区分を5段階で分類したものである。

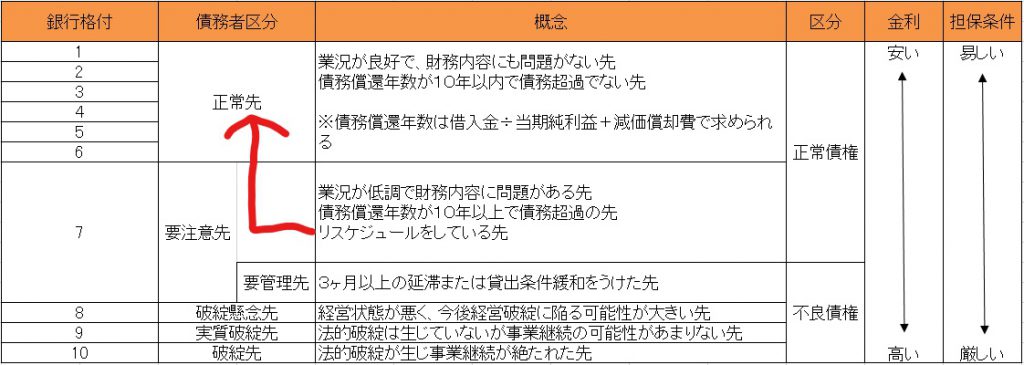

債務者区分を「要注意先」から「正常先」に戻せる抜本的な計画を作成することによって、金融機関からリスケを認めてもらえ、金融機関もリスケした融資については不良債権として処理しなくてもよくなる。

2.実抜計画(じつばつ計画)を作るポイント

ここからは実抜計画を作る上でのポイントを説明していく。

2-1.売上、費用、利益の計画は厳しめに作る

実抜計画を作成するには実現可能性が高いことが要件であるため、売上、費用、利益の予測は厳しめに作る必要がある。

特に注意する項目は売上と利益の部分である。

費用についてはある程度計画通りにいくことが多いが、売上と利益については大幅に計画と乖離することがある。

例えば楽観的に売上を見積もり、その結果売上目標が達成できないことはよくある。

実抜計画では、売上計画はきちんと根拠を明確にして、計画の80%程度を達成できる計画を立てる必要がある。

根拠というのは売上の計算をどのように立てたかを示すことである。

まず、売上の基本的な計算式は

売上=客数×客単価

である。

そして、売上を伸ばす施策は客数を伸ばすか客単価を伸ばすか来店頻度を増やす方法なので

- 新規顧客の獲得

- 既存顧客の来店頻度の増加

- 既存顧客の流出防止

- 買い上げ点数の増加

- 商品単価の向上

の項目の1つ又は複数の施策を盛り込むことが必要である。

売上計画を根拠のあるものにするには、上記の施策がどのように改善していくのかを計画にいれていく。

例えば単価が10万円の商品で新規顧客を5先増やすならば

10万円×5先=50万円

となり、売上は50万円増加することになる。

このように売上計算を明示して売上計画を作成する。

売上の減少が業績悪化の原因という場合は、すぐには売上が上がらないことが多い。

すぐに売上が上がるのなら、そもそも実抜計画を作ってリスケをしなくてもいいだろう。

そのため、あまり、過度に売上を上げる計画は望ましくない。

それは、過去に一度も達成したこともない売上計画を作成しない方が良い。

過去に一度も達成した事がない実抜計画は、銀行は「実現可能性は低い」とみることが多いためである。

実抜計画を作る際には売上計画は、実現可能性が高いものを作る必要がある。

売上、費用、利益の計画などの詳細な計画の立て方についてはこちらの記事「リスケをするために必要な経営改善計画書の8つのポイント」を参考にしてほしい。

2-2.計画3年後の債務者区分が正常先となる

1の実抜計画の抜本的なでもご説明したが、基本的に3年以内に正常先になる必要がある。

正常先とは、先ほどご説明したように、金融機関が債務者である中小企業を業績によってランク付けしたものである。

正常先の他にも要注意先、破綻懸念先、実質破綻先、破綻先があり、全部で5つの債務者区分がある。

下図が債務者区分の表である。

リスケをするために銀行から実抜計画の作成を求められる理由は、実抜計画を作らないと現状の債務者区分が要注意先の要管理先となり、不良債権として分類される可能性が高くなるためである。

銀行は不良債権に分類されると貸倒引当金を新たに積む必要が出てくるため、実抜計画を作成してもらい、不良債権に分類されないようにしたいのである。

私も銀行員時代に何とか要注意先の要管理先に落とさないように、苦労して計画を作成していた事がある。

債務者区分が落ちてしまうと、不良債権になり貸倒引当金が増え、銀行の利益が減ってしまうからである。

中小企業側も銀行から不良債権に分類されると、金利を上げられたりすることが多い。

そうなると、支払利息が増えて経費が増えるため、利益を増やしにくくなる。

上図でリスケジュール先が要注意先に分類してあるのは実抜計画を策定しているからである。

要注意先から正常先にランクアップするためには、

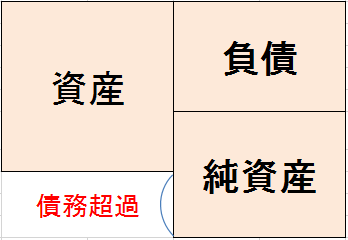

- 債務超過を解消する

- 債務償還年数を10年以内にする

ことが必要である。

債務超過とは下図のように資産よりも負債と純資産の方が多い状態である。

過去の累積の赤字によって、資本金を食いつぶすと債務超過となる。

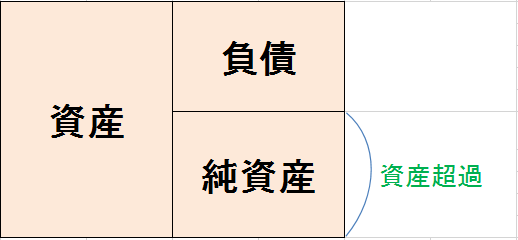

これを、黒字計上を続けていき、債務超過を解消すると下図のようになる。

例えば現在、債務超過額が5千万円あったとすると、1千万の黒字を5年間出すことができれば5年以内に債務超過を解消することができる。

次に要注意先から正常先にランクアップするためには、債務償還年数を10年以内にしていく。

債務償還年数とは、借金があと何年で完済できるかをみる指数である。

債務償還年数を求める計算式は

となる。

債務償還年数を10年以内にするためには、例えば有利子負債が1億円ある場合、当期純利益と減価償却費で年間1千万円出せれば1千万円×10年=1億円で10年以内に返済できる。

今すぐに債務償還年数を10年以内にするのではなく、実抜計画が終了するまでに債務償還年数を10年以内にできればいい。

2-3.数値基準を達成する

実抜計画を作成する上で目標とする数値基準がある。

- 3年以内に経常利益ベースで黒字化

- 3年以内に債務超過の解消

- 計画終了後に債務償還年数が10年以内

である。

リスケをするということは、現状は業績が悪化しており赤字のことが多いため、まずは3年以内に経常利益ベースで黒字化をしていかなければならない。

経常利益ベースで黒字化ということは、本業での利益を黒字にしていくという意味である。

経常利益ベースで黒字になっていないということは、簡単に言うと利益がでておらず儲かっていないということである。

銀行の返済原資は利益から返済するため、経常利益ベースで黒字になっていない場合は減価償却費がよほど多くない限り、返済原資がないことになる。

そのため、リスケを解消できるようにするためには、経常利益ベースで黒字にしていく必要がある。

計画終了後に債務償還年数が10年以内についても、正常先になるための目標数値である。

これらの数値基準を達成できるように実抜計画を作成する必要がある。

ただし、これらの数値基準ありきで実現可能性が低い実抜計画を作成しても意味がないため、その点は注意して作成していただきたい。

3.実抜計画の目標数値は80%を達成しなければいけない

ここまで実抜計画を作る上で実現可能性が高いものを作らなければいけないと何度かご説明してきたが、その理由の一つが実抜計画を作成した後は計画の進捗状況を銀行に報告しなければいけないためである。

ただ、報告すればいいということでなく実抜計画の売上や利益などの数値目標が80%を下回っている場合は、不良債権として分類されてしまうことが多い。

不良債権として分類されてしまえば、金利を上げられる可能性が高くなる。

そのため、実抜計画は作ればそれで終わりではなく、立てた目標数値の80%を達成しなければいけない。

目標数値の80%を達成できなければ業績も改善せず、リスケも解消できないため、「絶対業績を改善させる」という経営者の覚悟が必要となる。

実抜計画を作成し、実行し、成果を出して始めて意味のあるものになるのである。

まとめ

実抜計画とは経営を改善するための計画書である。

実抜計画は実現可能性が高いものを作る必要があり、3年以内に債務者区分が正常先にならなければいけない。

実抜計画を作る上でのポイントとしては

- 売上、費用、利益の計画は厳しめに作る

- 3年以内に経常利益ベースで黒字化する

- 3年以内に債務者区分が正常先となること

- 3年以内に債務超過の解消をする

- 実抜計画終了後に債務償還年数が10年以内にする

となる。

上記のポイントを意識して実抜計画を作成すれば、銀行からリスケを認めてもらえる確率は格段にあがるであろう。

田烏武

最新記事 by 田烏武 (全て見る)

- 銀行員が御社に来なくなる3つの理由 - 2021年6月10日

- 無利子融資の期限はいつまでなのか? - 2021年6月7日

- 経営者が知っておくべき銀行の貸し渋りについて - 2021年6月1日