保証協会に代位弁済になった場合のメリットとデメリット

現状、リスケをしているが銀行への利息と保証協会への追加保証料が負担になっている。

利息と保証料が払えなくなった場合は、保証協会へ代位弁済になると銀行から言われた。

ただ、保証協会に代位弁済になった場合はどうなるのかよくわからない。

そこで、本日は保証協会に代位弁済になった場合のメリットとデメリットをご説明していく。

弊社が、クラアント様に実際にお伝えしている内容をお伝えしていく。

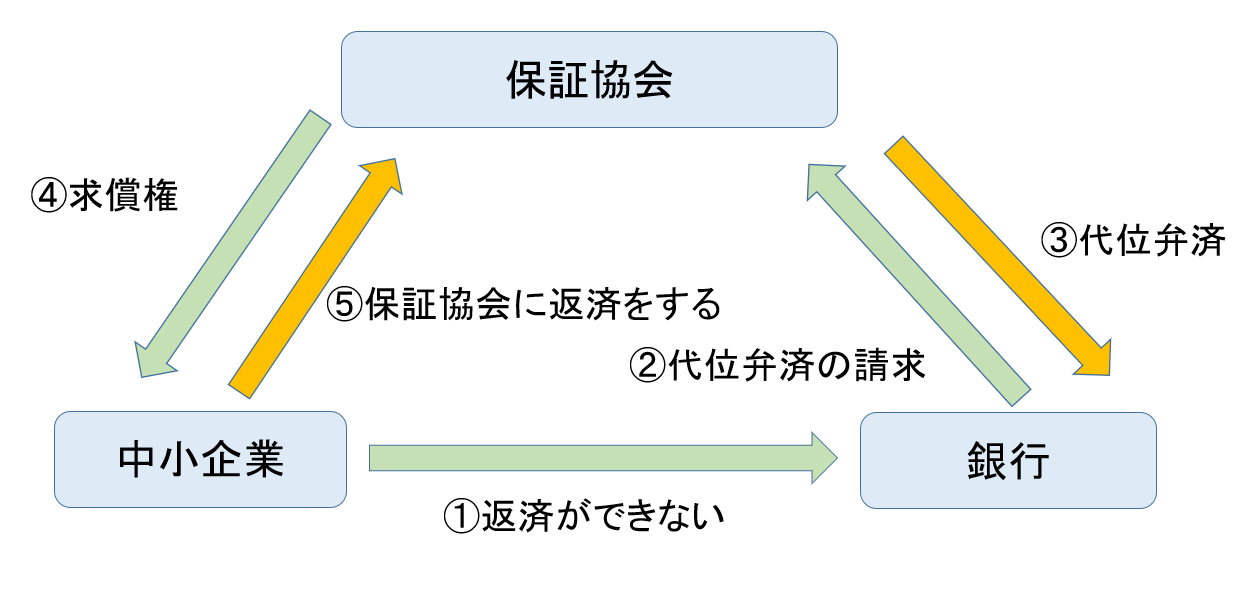

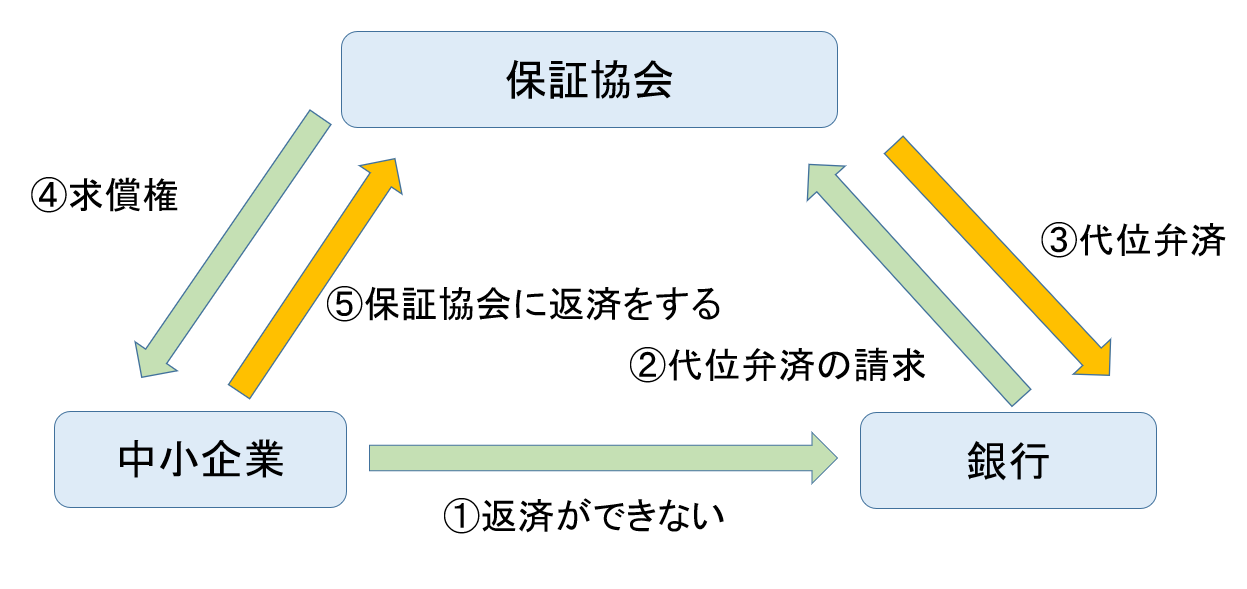

1.代位弁済とは

まず代位弁済とは、保証付きの融資をしている銀行が、融資している中小企業が返済不能になった場合に、保証協会に代わりに弁済してもらうことである。

返済不能とはリスケをしていても、利息やリスケに係る追加保証料を支払うことができないことをいう。

代位弁済になると債権が銀行から保証協会に移行する。

保証協会に債権が移ったら、今度は保証協会から中小企業へ請求がくる。

これを「求償権」という。

リスケを何年も継続して元金の返済がずっとゼロの状態が続いている中小企業については、銀行から代位弁済をすすめられることもある。

代位弁済にはメリット、デメリットがあり次項で詳細に説明していく。

2.代位弁済のメリット

ここからは代位弁済のメリットについてご説明していく。

2-1.銀行へ利息を支払わなくてもよくなる

代位弁済になった場合の一番のメリットは銀行への支払利息を払わなくてもよくなることである。

リスケをした場合、一般的に銀行から貸し倒れリスクが高い融資先とみなされるため、金利を引き上げられることが多い。

借入残高にもよるが、金利を引き上げられた場合、当然支払利息の負担が重くのしかかってくる。

弊社に相談にみえる方についても、リスケをしたら徐々に金利を引き上げられて現状2%~3%近くの金利を支払っている場合も多い。

借入の金額が数百万であれば、まだ利息の負担も少ないが1億円近くの借入がある場合だと2%~3%の金利だと年間200万円~300万円の利息を銀行に支払わなければならない。

ただ、保証協会に代位弁済になる場合は銀行から保証協会に債権が移行し、銀行に支払っている利息を払わなくても済むため、支払っている利息の分だけ資金繰りが改善する。

2-2.保証協会への追加の保証料がかからなくなる

リスケをする際には保証協会への追加保証料が別途かかる。

リスケにかかる保証料については借入金額と制度融資の内容にもよるが、借入が8千万円程度だと40万円程度かかることが多い。

リスケをする際の追加の保証料については、リスケをする度に支払う必要がある。

リスケは半年で区切って行うことが多いが、半年で区切った場合は半年後に通常返済に戻せなかったら、再度、追加保証料がかかる仕組みである。

借入金額にもよるがリスケにかかる保証料が年間80万円程度かかることもある。

ただ、保証協会に代位弁済になれば追加の保証料がかからなくなるため、支払っている追加保証料の分だけ資金繰りは改善される。

リスケをする際の保証料の計算については、こちらの記事「リスケをする際にかかる保証料の金額」を参考にしてほしい。

3.代位弁済のデメリット

ここからは、代位弁済になった際のデメリットをご説明していく。

3-1.担保に入っている物件を売却しなければいけなくなる

まず、借入の担保に入っている物件(自宅など)がある場合は売却をしなければいけなくなる。

そのため、事前に自宅などを担保に入れている場合は先に売却をしておくか、リースバックをしておく必要がある。

ただし、自宅などの担保物件を売却やリースバックする場合は担保権者(銀行)の許可がないとできないため、いくらで売却するのかをしっかりと交渉する必要がある。

自宅にこだわりがなく売却してもいいとお考えの場合は代位弁済後に売却してもいい。

代位弁済のデメリットで一番大きいのは、担保物件を売却しなければいけなくなることである。

特に中小企業の場合は、経営者の自宅や経営者の親の自宅を担保に入れているケースが多いため、保証協会に代位弁済になった場合は売却の可能性が高いことを覚えておいていただきたい。

ただし、工場や建物など事業継続に必須の物件が担保になっている場合、売却をしてしまったら事業継続が出来なくなってしまうので交渉の余地はある。

3-2.信用情報に事故登録される

代位弁済になった場合は信用情報機関に事故登録をされる。

事故登録をされた場合、銀行や日本政策金融公庫の融資はうけられなくなる。

ただし、一生融資が受けられなくなるわけではない。

3-3.遅延損害金を請求される

代位弁済になった場合、保証協会から14.6%の遅延損害金を請求される。

ただし、遅延損害金はすぐに支払う訳ではなく、まず元金から返済させてもらえるので、元金の返済がすすめば遅延損害金は交渉次第で少なくなることも多い。

3-4.代位弁済される銀行の口座が凍結される

代位弁済になる場合は、銀行と保証協会の手続きの処理のため、銀行口座は凍結される。

少なくとも代位弁済の手続きが終わるまでの間は、口座を利用することができないため、別の銀行に口座を作っておく必要がある。

また、複数の銀行や信金で保証付きの借入をしている場合は、すべての金融機関の保証付きの借入が代位弁済となるため、借入のない銀行で口座を作っておく必要がある。

4.代位弁済の流れ

ここからは、代位弁済の流れをご説明していく。

4-1.銀行から保証協会へ債権が移る

まず、銀行が代位弁済をする場合は債務者の口座を凍結させる。

これは、出金を出来なくさせ口座に残高が残っている場合は少しでも多く返済させることと保証協会との代位弁済の処理をスムーズに行うことを主な目的とする。

稀に、設備資金で借りた資金が運転資金で使われていたり、ひも付きの手形貸付の融資の管理を銀行がおろそかにしている場合は代位弁済の否認を保証協会から言われることがある。

そのため、まず口座の凍結から行い、口座から出金できなくさせるのである。

4-2.保証協会から一括返済の通知がくる

銀行と保証協会との代位弁済の手続きが終わったら、今度は保証協会から債務者あてに通知が来る。

通知内容は、代位弁済になったので債務を一括で返済してくださいという内容である。

もちろん、保証協会も一括で返済できないことはわかっている。

保証協会から一括請求の通知が来たら場合は、保証協会の担当者に連絡し交渉に行く必要がある。

もし、無視しようとすると担保に入っている物件がある場合は、競売になり強制的に売却されてしまうので注意が必要である。

4-3.保証協会と交渉する

保証協会の担当者と交渉する際は、まず元金の返済をいくらずつならできるかを相談する必要がある。

返済は、現実的に無理のない範囲でできる金額でいい。

運転資金も必要だと思うので、運転資金を確保できる金額で交渉するといいだろう。

約束を守らないとさらに信用を失ってしまうため、確実に返済ができる金額を提示することをおすすめする。

約束通りきちんと返済が滞りなくすすめば、再度、保証協会付きの融資をうけられる可能性もある。

これを「求償権消滅保証」という。

代位弁済後の返済の交渉は誠意をもって対応することが最も重要である。

誠意とは代位弁済になってしまったことを謝罪し、約束をきちんと守り今後の返済をすることである。

保証協会に借入の返済を順調に行い、誠意ある姿勢で対応していれば、再度保証付き融資をうけられる可能性を高めることに繋がる。

まとめ

代位弁済とは、銀行から保証協会に債権が移ることである。

代位弁済のメリットは

- 銀行へ利息を払わなくてもよくなる

- 保証協会への追加の保証料がかからなくなる

である。

代位弁済のデメリットとしては

- 担保に入っている物件を売却しなければいけなくなる

- 信用情報に事故登録される

- 遅延損害金を請求される

- 代位弁済される銀行の口座が凍結される

である。

代位弁済になっても一生、保証協会付きの融資がうけられなくなる訳ではない。

保証協会の借入金を順調に返済し、誠意ある姿勢で対応していれば「求償権消滅保証」という制度で再び保証協会付きの融資をうけられる可能性はある。

田烏武

最新記事 by 田烏武 (全て見る)

- 銀行員が御社に来なくなる3つの理由 - 2021年6月10日

- 無利子融資の期限はいつまでなのか? - 2021年6月7日

- 経営者が知っておくべき銀行の貸し渋りについて - 2021年6月1日