ファクタリングとABLの6つの違い

資金繰りが苦しいため、資金調達をしたい。

売掛金を利用したファクタリングとABLという資金調達方法があることを知った。

ただ、ファクタリングとABLは何が違うのかよくわからない。

そこで、本日はファクタリングとABLの違いについてご説明していく。

弊社がクライアント様に実際にご説明していることをお伝えしていく。

まず、弊社ではファクタリングをする前にリスケをおすすめしている。

リスケとは銀行の毎月の返済額を減らす方法で、毎月の返済額をゼロや減額することができる。

リスケを先におすすめしている理由は、ファクタリングに比べ手数料が大幅に安いからである。

もし、まだリスケをしていない場合は、先にリスケを検討してみてほしい。

1.ファクタリングとは

まず、ファクタリングとは自社で保有している売掛金をファクタリング会社に売却して、資金調達をする方法である。

ファクタリングのメリットは、売掛金を早期に資金化できることである。

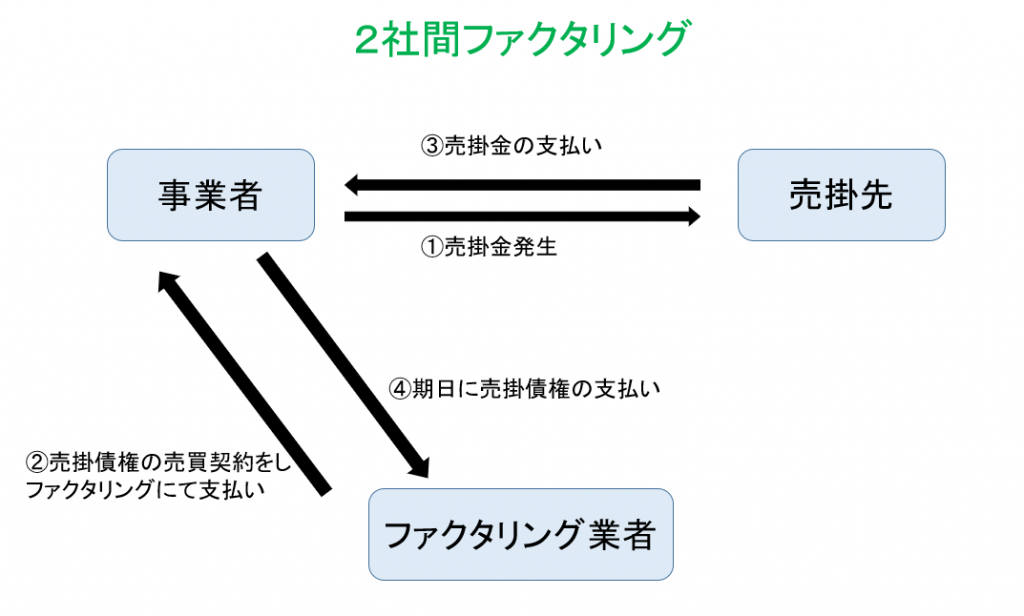

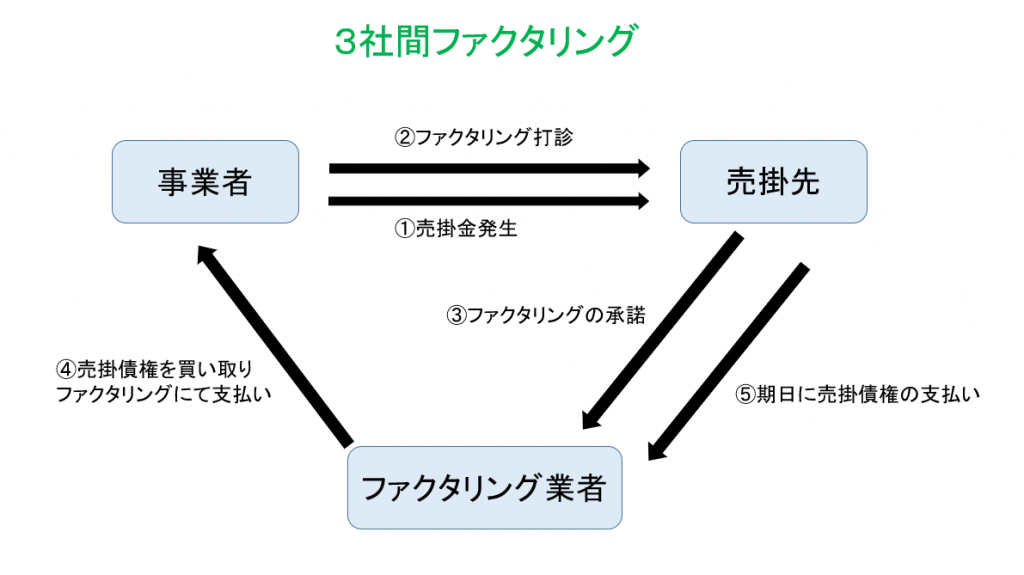

ファクタリングには,

2社間ファクタリングと3社間ファクタリングの2パターンある。

2社間ファクタリングと3社間ファクタリングの違いについてはこちらの記事「ファクタリングの2社間と3社間の2つの違い」で詳細に説明しているので参考にしてほしい。

ファクタリングの一番のメリットは、売掛金を早期に資金化することができることである。

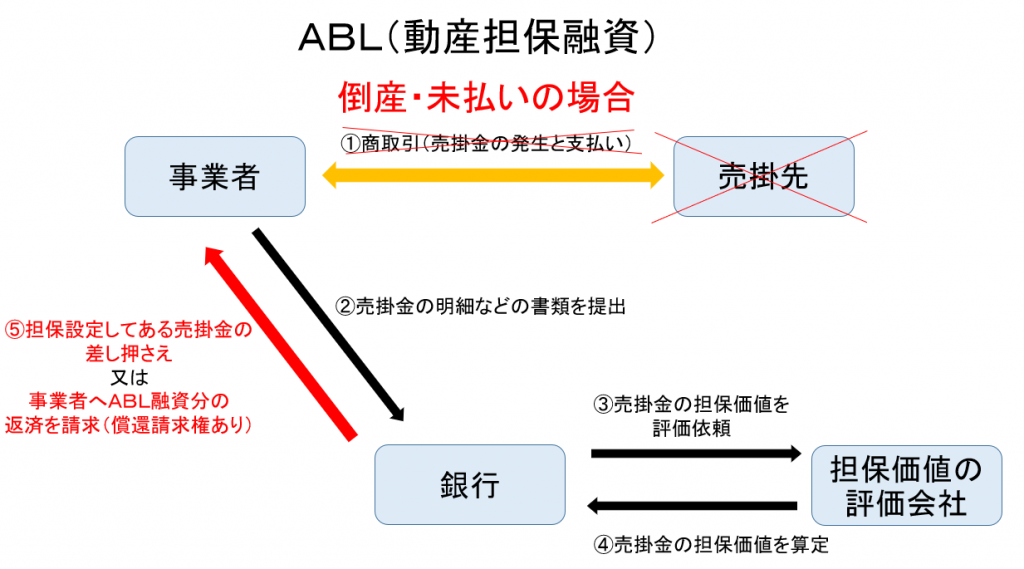

2.ABLとは

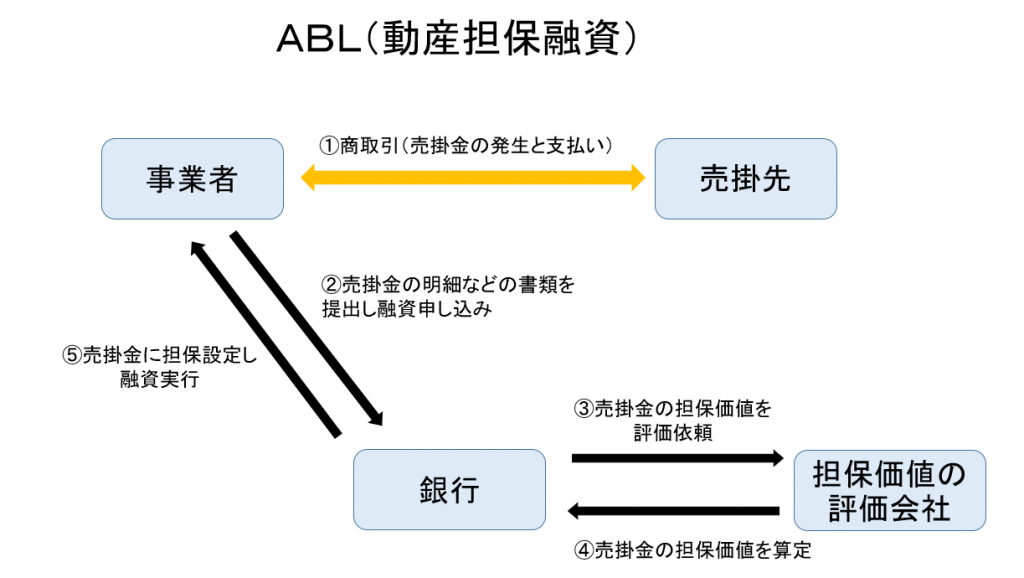

ABL(動産担保融資)とは、自社で保有している売掛金・在庫などを担保にして融資をうける方法である。

ABLのメリットとしては、不動産担保がなく融資がうけられない場合に、不動産の代わりとして売掛金や・在庫を担保にすることによって、融資をうけられるようになることである。

ABLを利用することにより、不動産担保がない中小企業でも融資がうけられる可能性がある。

ABLの融資の場合、例えば売掛金や在庫の資産価値が1000万円あると担保価値の評価会社から評価された場合、1000万円の範囲内で融資枠を設定してもらえる。

融資金の使い道としては、売掛金の回収までの立て替え資金や在庫が売れるまでの立て替え資金として利用される。

そのため、ABLを利用する中小企業は、売掛金や在庫が売れるまでの期間が長い場合によく利用される。

3.ファクタリングとABLの違い

では、ここからはファクタリングとABLの違いについてご説明していく。

3-1.売掛金の売買か融資

ファクタリングとABLの決定的な違いとして、ファクタリングは売掛金の売買契約に対してABLは融資契約ということである。

ファクタリングは売掛金の売買のため、お金を貸す行為ではないため利息制限法で定められている金利の上限はない。

厳密にいうとファクタリングは融資ではないので金利や利息ではなく、売掛金の売買にかかる「手数料」とファクタリング会社は必ずいう。

反対に、ABLは金銭の貸し借りの融資契約のため、利息制限法で定められている金利を超えてしまうと違法になってしまう。

このように、同じ売掛金を利用して資金調達をする方法であるが、資金調達のスキームが異なるのである。

3-2.入金までのスピード

ファクタリングとABLは申し込みから入金までのスピードも違う。

ファクタリングは2社間ファクタリングの場合1日~5日程度で入金される。(3社間ファクタリングの場合10日~20日程度)

ABLの場合は、通常の融資と違い、売掛金や在庫の担保評価を評価会社に算定してもらうため時間がかかる。

そのため、ABLは審査から入金まで1カ月~1カ月半程度かかることが多い。

入金までのスピードでは圧倒的にファクタリングの方が早い。

3-3.手数料と利息

ファクタリングが利息制限法の対象外であることを3-1.売掛金の売買か融資でご説明させていただいたが、ファクタリングの手数料とABLの利息には大きな差が出る。

ファクタリングでは、2社間ファクタリングの場合、1回につき10%~20%程度(年利だと120%~240%)の手数料がとられる。

3社間ファクタリングの場合は1回につき1%~10%程度(年利に換算したとすると12%~120%程度)の手数料がかかる。

ファクタリングは融資ではないので年利という表現は正しくないが、融資の年利と比較しやすくするためにここでは年利という表現にする。

ABLでは、銀行融資のため利息制限法が適用され、しかも現在はマイナス金利の影響をうけているので金利は年利で3%以内にはおさまる。

資金調達コストを抑えたいのであれば、ABLの方が圧倒的に安い利息ですむ。

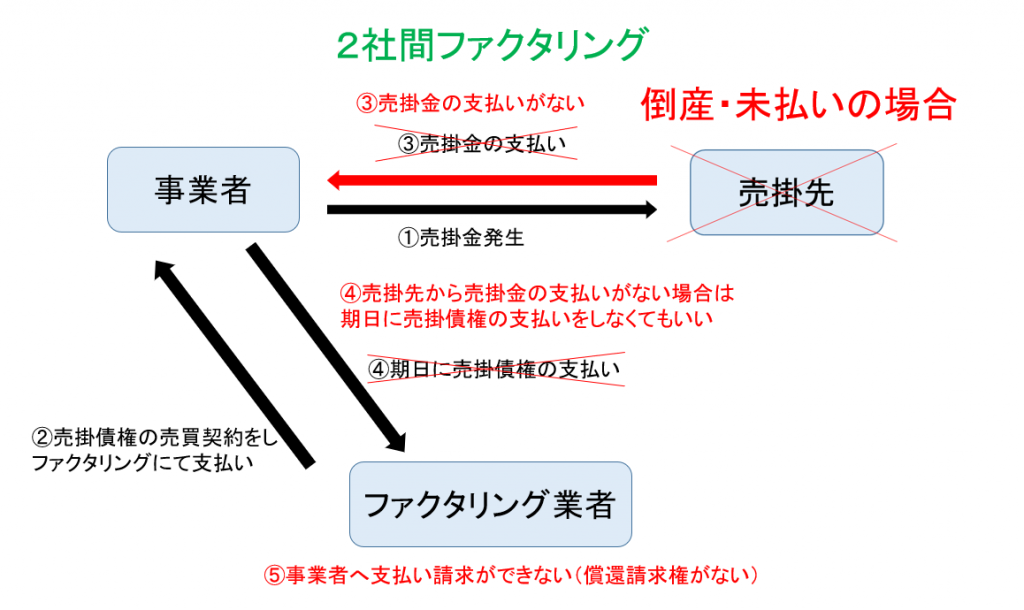

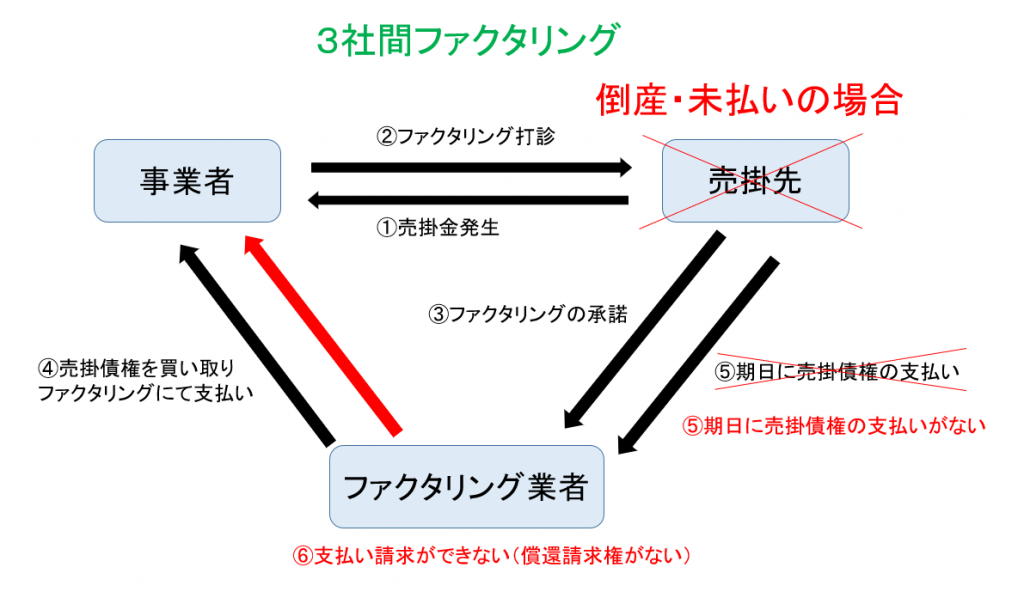

3-4.償還請求権があるかないか

まず、償還請求権とは売掛先が倒産したり、売掛金を払ってもらえなかった場合に支払いをうける権利のことである。

ファクタリングの場合は、売掛先が倒産したり、お金を払ってくれなくても、ファクタリングを利用した事業者はファクタリング会社に対して、売掛金を代わりに弁済しなくてもいい。(償還請求権はない)

ABLの場合は、銀行との融資契約になるので売掛先が倒産したり、売掛金を払ってくれない場合でも銀行に対して融資金を返済しなければいけない。(償還請求権がある)

中小企業の立場でいえば、売掛先に何かあっても支払い義務が発生しない償還請求権がないファクタリングの方がいいだろう。

3-5.税金の滞納の有無

ファクタリングとABLを利用する際、ひとつの判断材料となるのが税金や社会保険料の滞納があるかないかで決まる。

ファクタリングの場合は、税金を滞納している場合でも利用することができる。

それは、ファクタリングが売掛金の売買契約のため、売掛先の信用度が重要であるからだ。

ファクタリング会社は売掛先の信用度が高ければ損失が出る可能性が少ないためである。

そのため、ファクタリングを利用したい事業者の業績が赤字だろうと債務超過だろうと、税金を滞納していてもファクタリングの契約が成立する場合が多い。

ただし、ABLの場合は銀行融資のため、税金滞納をしている場合は基本的にABLを利用することができない。

それは、保証協会が税金を滞納していると保証をしてくれないからである。

そのため、税金や社会保険を滞納している場合はファクタリングを選んだ方がいい。

3-6.売掛先の信用度か自社の業績か

ファクタリングの場合、売掛金の売買契約のため、中小企業の業績内容よりも売掛先の信用度が審査では重要視される。

ABLの場合は、債務者である中小企業の業績が重要視される。

いくら売掛先の信用度が高い大手の売掛金を保有していても、自社の業績が悪ければABLの審査も通りにくくなる。

ABLは、融資契約のため、売掛先の信用度ももちろん審査項目には入るが、一番は債務者である中小企業の業績が良いか悪いかが重視される。

4.ファクタリングとABLのどちらがいいのか

ここまで、ファクタリングとABLの違いについてご説明してきたが、では結局どちらを選択すればいいのかというと現在、御社が置かれている状況次第ということになる。

資金繰りの専門家である私の意見としては、時間的な余裕があるならば、まずは資金調達コストの安いABLの利用をおすすめする。

もし銀行にABLを断られてしまったら、ファクタリングに申し込めばいいからである。

ただし、以下のすべての項目に当てはまった場合は、すぐにファクタリングに申し込んだ方がいい。

☑ 融資を断られた

☑ 税金・社会保険を滞納している

☑ リスケをしている

☑ ノンバンクからの融資も借りられないし、経営者自身のローンも借りられない

☑ 数日以内に資金が必要

である。

私が資金繰りが悪化している中小企業に普段アドバイスしているのが、

ABLを含む銀行融資を断られた場合は

- リスケをする(金利・保証料含め4%以内)

- ノンバンクなどからの借入をする(金利14%~18%)

- 税金や社会保険の分割払いの交渉をする(遅延損害金14.6%+会社の資産の差し押さえの可能性あり)

- ファクタリング(2社間ファクタリング1回あたり手数料10%~20%で売掛先に通知なし・3社間ファクタリング1回あたり手数料1%~10%で売掛先に通知あり)

である。

上記は利息が安く、事業継続ができる可能性が高い順番に取り組んでいただけるようにアドバイスをしている。

まとめ

ファクタリングとABLは、どちらも売掛金と利用して資金調達をするという方法で似ているが契約形態が異なる。

ファクタリングは売掛金の売買契約であるのに対し、ABLは融資契約となる。

契約内容が異なるため、適用される法律も違うため手数料や利息に大きな差が生じてしまうのである。

ファクタリングかABLで迷った場合は、時間的に余裕があるならば資金調達コストが安くて事業継続に影響を与えにくいABLから選択していただき、最後の手段としてファクタリングを利用することをおすすめする。